3分で理解できる!投資信託のからくり

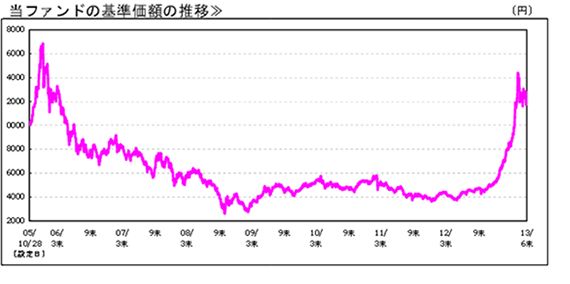

まず以下のグラフを見てみましょう。

これは、SBIアセットマネジメントが運営する「ソフトバンク&SBIグループ株式ファンド」の基準価額の推移表になります。

この「ソフトバンク&SBIグループ株式ファンド」は、ここ3年間(2013年6月)でもっとも基準価額が上昇したファンドとして注目を浴びています。

このファンドが開始された時点(2005年10月)に購入した方は、1年後に基準価額が7000円まで下がりました。そのまま3年間に渡り、じわじわと下がり、ひどい時は2800円まで達しています。

実に1000万投資していたら、その資金は280万円まで減っていることになるのです。

それがが2012年末、アベノミクスが起こりました。その時に基準価額も、設立当初の価格である10000円を一気に越えて、12000円をつけています。

2005年に1000万分買った人は、7.5年が経過して1250万になってるのです。

この間、信託報酬(毎日払う業者への手数料)や税金がかかりますので、だいたい70万程度は引いて問題ないでしょう。そうすると1180万円。

7.5年トータルで利回りが18%ということですね。

年利換算すると、年2.2%だといえるでしょう。

ちなみに1年前、2012年にこのサイトを開設していたとしたら、1000万は500万まで目減りしていますので、もう大変なことになっていたでしょう。

これはファンドの成績というより、アベノミクスのおかげ。もしこのイベントがなかったら投資信託業界はどうなっていたことでしょうか?

そこで、この「最近調子がいい」とされているファンドの基準価額の推移、運用成績の推移から何がわかるのかと言いますと、投資信託を買うのは結局「日本株」を買うことと同じである、ということです。

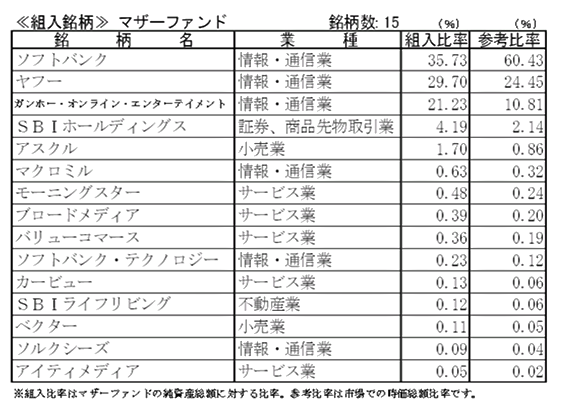

下の図は、「ソフトバンク&SBIグループ株式ファンド」が投資を行っている銘柄一覧になります。

このファンドは「ソフトバンク&SBIグループ株式ファンド」という名称のとおり、「株式」が運用対象として組み込まれていますが、名称の有無にかわらず、ほとんどの投資信託は主要な運用先は日本株となります。

その結果、投資信託の成績は、日経平均の動きにほぼ連動することとなります。

投資信託の中身によっては、新興市場を対象にしているものもあります。

今であればバイオ関連や、その他技術力の高い会社をポートフォリオのひとつに選ぶことはありますが、メインでそこを買うというファンドはまずありません。

なぜでしょうかか?

理由は単純です。非常にリスクが高いからです。

流動性も低いし、簡単に株価が乱高下します。外資系ファンドにいいように荒らされてしまう可能性もあるでしょう。人様の資金を預かって投資先を選ぶにはあらゆる面でリスクが高いといえるのです。

だから選ばないのです。

ですので、日本の大型株、トヨタや京セラやTDKなど、日経平均株価に選出される日本の代表的な株に投資します。

大型株を購入しているということは、日経平均株価と連動することになります。その結果、日経平均が上がれば投資信託の価値も上昇しますし、下がれば一緒に下落します。

でもそれなら、投資信託を買わず東証トピックスや225のETFなど日経平均株価に連動する金融商品を買っておけばそれでいいという結論に至るのです。

投資信託=日本株に投資することと同意。

この場合、投資信託をことさら購入する意味はどこにあるのでしょうか?

そもそも投資信託を買う動機は、自分では資産運用に自信がないから、プロにまかせて、安定したそれなりのリターンが必要、というものではなかったのでしょうか?

であれば、それなりの利益、たとえば年利で10%〜20%を狙いたいから、投資信託に関心を寄せたはずです。

「いや、そんなにリターンは期待していない」という方は、このまま投資信託を購入してみてください。そのために、ランキングも用意されています。是非参考にしてください。

ただ管理人なら、東証トピックスを買うかもしれません。信託報酬が取られない分、割安です。こちらで済ます選択肢があってもいいと思います。

そうではなく、それなりに市況に振り回されず、絶対的利益を追求したい方は引き続きお読みください。

そういったニーズのため、おそらく日本でここだけと思われる、国内のファンド会社の商品も、ランキングのなかに組みこんでいます。

「アベノミクスで日経平均株価が上昇したから運用成績がいい」のでは、株を買うのと一緒なんです。さきほどのグラフをご覧いただいてもわかるように、あの基準価額の推移から読み取れるのは、日本の運用会社の運用方針のレベルの低さや、戦略のなさということなのです。

投資家の意識でいえば、「日経があがったから成績がよくて、下がったらそのまま成績が悪いってことなら、投資信託って一体なんなの?しかも毎日ひかれていく信託報酬って、いったい販売会社の、何にお金を払っているの?」とクレームの一つも言いたくなるのが心情というものではないでしょうか?

そこで、このサイトでは、たとえば日経平均が上がっても下がっても、しっかりと利益をだす戦略ロジックをもった「日本製ヘッジファンド」とでもいうべき、実力のある国内ファンド会社を管理人の実際の投資経験をふまえて評価させてもらっています。

14年間、あらゆる投資信託やファンドを購入してきた経験から、管理人が到達したひとつの結論がこのページ最下段のランキングです。是非、参考にしてください!

14年間、あらゆる投資信託やファンドを購入してきた経験から、日経平均が上がっても下がっても、しっかりと利益をだす戦略ロジックをもった「日本製ヘッジファンド」とでもいうべき、実力のある国内ファンド会社を管理人の投資経験をからランキング形式で大紹介。

14年間、あらゆる投資信託やファンドを購入してきた経験から、日経平均が上がっても下がっても、しっかりと利益をだす戦略ロジックをもった「日本製ヘッジファンド」とでもいうべき、実力のある国内ファンド会社を管理人の投資経験をからランキング形式で大紹介。